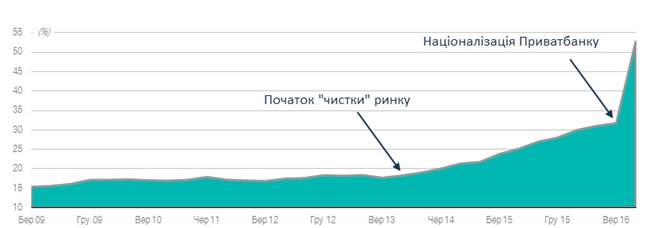

Частка держави у банківському секторі невпинно зростає з 2014-го року, коли почалася так звана чистка ринку. Після націоналізації Приватбанку, державна частка перевищила 50%. Як це оцінювати, до чого це призведе і що держава може насправді зробити з Приватом? Аналізує ситуацію Михайло Демків, фінансовий аналітик компанії ICU, — пише voxukraine.

ПриватБанк належить державі. З одного боку, банківська система стала більш стабільною, а робота більшої половини платіжної інфраструктури більше не залежить від акціонерів лише одного приватного банку. З іншого ж, вирішивши проблему too big to fail банку (надто великого, щоб збанкрутувати) , ми вочевидь отримали проблему too big to sell (надто великого щоб бути проданим). Якщо концепція об’єднання Приватбанку та Ощадбанку зреалізується, то новий банк-гігант просто неможливо буде продати приватному інвестору без загрози передати контроль за левовою часткою кровоносної системи вітчизняної економіки у приватні руки. Окрім того, сам процес об’єднання банків – досить складний та тривалий. Приклади злиття значно менших за розміром Укрсоцбанку та Унікредит Банку, яке тривало майже три роки, тому підтвердження.

Концентрація інфраструктури. Однією із ключових причин, чому Приватбанк націоналізували, а не відправили на ліквідацію була виключна важливість банку для платіжної інфраструктури. Близько половини всіх банківських карток торгових терміналів та банкоматів належить Приватбанку. Після націоналізації, 74% всіх карток припадає на банки з державною власністю. Якщо говорити про торгові термінали, то таких вже 77%, мережа відділень державних банків займає частку в 60%.

Частка відділень, на основі даних за 3 кв 16

Джерело: НБУ, розрахунки ICU

Банківські картки (активні), на основі даних за 3 кв 16

Джерело: НБУ, розрахунки ICU

Торгові термінали, на основі даних за 3 кв 16

Джерело: НБУ, розрахунки ICU

Далеко не очевидним є подальше зменшення цих цифр. Якщо держава не керуватиме геть кепсько всією цією інфраструктурою, а спроби технологічного прориву, які здійснює Ощадбанк, дають приводи для оптимізму, це стимулюватиме клієнтів переходити на сервіси одного з чотирьох державних банків. Також, очевидно, для Приватбанку більше не будуть актуальними адміністративні бар’єри для подальшого росту, які створювались в минулому. Як банк із 100% часткою держави, він без проблем зможе обслуговувати отримувачів соціальної допомоги та пенсій, та, вочевидь, поверне собі де-факто втрачений статус агенту Фонду гарантування по виплатам депозитів вкладникам збанкрутілих банків.

Але разом з тим постає проблема продати такого велетня. Прийняті майже рік тому «Засади стратегічного реформування державного банківського сектору» із зрозумілих причин не містять конкретних планів продажу Приватбанку. Хоча «зростання частки держави через можливі зміни у банківському секторі країни» документом допускається. Виходячи із духу документу, можна припустити бажання суттєво знизити частку держави за рахунок часткового чи повного продажу банку №1. Навряд чи на горизонті 2-4 роки недержавним банкам вдасться догнати Приват за кількістю карток чи терміналів. А отже, продаж Приватбанку в його поточному вигляді створює ризик монополізації ринку новими власниками.

Це стосується як інфраструктури, так і ресурсної бази – 36% всіх вкладів фізичних осіб були розміщені в Приватбанку. Хоча у перші дні після введення в банк тимчасової адміністрації, ЗМІ лякали, що громадяни через банкомати знімали готівки по 2 млрд грн (як виявилось, у звичайні дні цей показник сягав 1.3 млрд грн), ажіотаж поступово зникає. А отже, значна частки депозитів в банку збережеться, що створить додаткові ризики для можливості його приватизації у майбутньому.

Депозити населення, на основі даних за 3 кв 16

Джерело: НБУ, розрахунки ICU

В такому випадку об’єднання Ощадбанку з Приватом, про яке почали говорити з першого дня націоналізації, віддаляє перспективу виходу обох установ з державної власності. Передача контролю над таким супер-банком – питання національної безпеки, яке постійно відкладатиметься. А тим часом, його управління залишатиметься за державою – важко уявити, що умовний ПУМБ, Аваль чи Укрсиббанк наблизяться до супер-банку за часткою ринку.

Мінфін отримує можливість більшого впливу на ставки. Однією з двох причин, чому Привату вдалось сконцентрувати колосальний депозитний ресурс була його зручність, технологічність та широка мережа відділень й терміналів самообслуговування. Іншою, не менш важливою причиною були високі ставки, які пропонував банк. Часто вони були на декілька процентних пунктів вище середнього по ринку. Після виведення з ринку високоризикових банків із найбільшими ставками – як от Дельти, Фінанси та Кредит, ВіЕйБі Банку та інших, залишилось не так багато варіантів для високодохідного депозиту. Загалом у Приватбанку була й досі залишалась парадоксальна ситуація, коли флагман банківського сектору платить премію до середньої ціни залучення депозитів. В сусідніх країнах (Польща, Угорщина чи РФ), тамтешні лідери займають від 20 до 43% ринку депозитів, однак їх ставки є помітно меншими за середні. Їх вкладники готові пожертвувати частиною доходності за надійність найбільшої в країні фінансової установи.

Контролюючи більше половини банківської системи, Міністерство фінансів, може спробувати допомогти Нацбанку проводити поступове зниження процентних ставок. Звичайно, кожен державний банк керуються безпосередньо незалежним правлінням. Але держава, як акціонер задаватиме тон такому зниженню, адже це допоможе рефінансувати частину державного боргу по нижчій ціні.

Приватбанк та Укрексімбанк отримали своєрідну фору, якою раніше користувався лише Ощадбанк – 100% гарантію держави по вкладам фізичних осіб. Хоча останній продовжує залишатись учасником системи гарантування вкладів, уникаючи відрахувань до ФГВФО. Державна гарантія покликана розвіяти сумніви у найбільш обережних вкладників, які не схильні надміру ризикувати. Очевидно, що така міра – більше іміджевий крок, направлений на зменшення паніки вкладників та утримання ліквідності в банку. Взагалі ця гарантія – як ядерна зброя – ніхто всерйоз не розраховує, що вона знадобиться, але від її наявності спокійніше тим, кого вона захищає.

В середньостроковому плані наявність такої гарантії нестиме більше шкоди, ніж користі, оскільки спотворюватиме ринкові механізми, штучно стимулюючи перетік ресурсів в державні банки. В такій ситуації складно говорити про чесну ринкову конкуренцію між банками. Знову ж таки, в «Засадах стратегічного реформування державного банківського сектору» йдеться про відхід від 100% гарантування вкладів у Ощадбанку, а не поширення його ще на два інших банки. Найкращим виходом із ситуації був би продаж хоча б невеликого пакету кожного із згаданих банків, адже гарантія поширюється на банки із 100% часткою держави. Що знову ж таки повертає нас до проблеми продажу банку.

Одним із головних завдань функціонування банківської системи є направлення фінансових ресурсів у ті сектори економіки, де вони будуть найбільш ефективно використані. Довгий час державні банки займали на ринку свою окрему нішу, концентруючись на кредитуванні великих державних і приватних компаній та проектів. Десь слідом йшли програми з енергоефективності та спільне із міжнародними фінансовими компаніями кредитування малого та середнього бізнесу. Зараз же, після того як держбанки наростили свою долю до більш як 50% активів системи, вони мають значно розширити сферу своєї діяльності.

Окремим пунктом виступає кредитування держави. 35-40% всіх активів на балансі «старих» державних банків (Ощадбанку, Укрексімбанку та Укргазбанку) становлять інвестиції в ОВДП, в тому числі й ті, за рахунок яких докапіталізовувались ці фінансові установи. Із врахуванням 116 млрд грн, передбачених для латання діри в балансі Приватбанку, вкладення в державні цінні папери становитиме еквівалент $10 млрд або 40% сумарного балансу цих чотирьох банків. Те що майже 15% державного боргу буде сконцентровано в руках державних банків може бути сприйнято як позитив, тими, хто вважає кредитну політику державних банків як таку, що несе корупційні ризики. Фінансування державними банками крупних проектів в минулому лягло тягарем на плечі платників податків, які фактично заплатили за їх докапіталізацію. Коли ж активи банку фактично інвестовано в державний борг, простір для маневрів суттєво звужується.

З іншого боку, наявність більше чверті трильйона гривень ОВДП на балансі державних банків дає їм вдосталь ресурсу для кредитування. Ці цінні папери можна буде продати[1] або без проблем можна використати як заставу за кредитами НБУ. Політика подальшого зниження ставок здешевлюватиме цей ресурс для банків, адже вартість цих кредитів напряму залежить від облікової ставки Нацбанку.

Націоналізувавши Приватбанк, держава отримала найбільший портфель карткових кредитів, значні портфелі інших споживчих кредитів, потужний трансакційний бізнес. Від ефективності роботи нового менеджменту банку, який нещодавно призначила держава, залежить наскільки повно та якісно будуть задоволені потреби української економіки в цих послугах.

Примітки:

[1] ОВДП, які використовувались для докапіталізації банків класифікуються на балансі банку як «до погашення» й, відповідно, не можуть бути продані.

Застереження: Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний